【市場快訊-安聯投信】庫存調整進行式 留意長線布局機會

(本文章由安聯投信提供,2022年11月)

時序進入第四季,台股大盤持續震盪築底,美國聯準會升息步調未歇、美中科技戰更進一步,台灣企業夾縫中積極求生,加上地緣政治、疫後消費移轉等影響下,台股短線仍可能遭遇利空測試,接下來應該如何觀察?

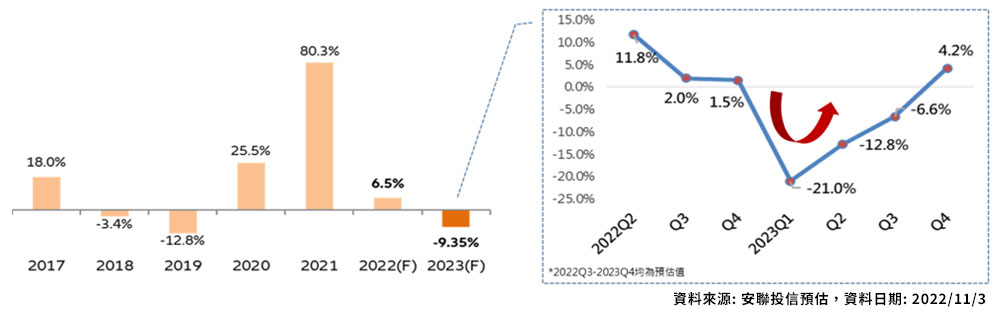

觀察產業面,庫存調整仍是現在進行式,企業獲利亦出現下修,最快明年第一季或第二季將見到基本面底部。

少部分零組件去年下半年開始已見到調整,如面板、驅動IC、記憶體等,但整體科技業全面庫存修正從今年5月底展開,近期進一步延伸至工業、伺服器相關等原先需求與庫存相對健康的族群,車用相關也出現下修風險。

觀察晶圓代工族群,中國公司下半年已率先降價10-20%,台灣二線晶圓代工廠則可能明年第一季開始降價,至於晶圓代工龍頭,仍在漲價中,但受到手機和電腦需求下滑影響,預估明年第一季稼動率將降至最低,營收底部或將出現在第二季、下半年回升。

整體而言,目前庫存修正週期已走了將近一半,後續觀察消費力道,藉此判斷庫存修正能夠如預期在2023上半年落底。包括中國持續動態清零、Fed快速升息及疫情後消費移轉等都將有所影響,短線則觀察1111及黑色星期五銷售狀況。

回顧歷史經驗,股市通常領先基本面觸底,推估基本面最壞情況可能落在明年上半年,股價應會提前反應落底。。因此,面對短線逆風、盤勢震盪測底,適度分批累積部位,才能早一步掌握長線回升契機。

台股指數目前預估本益比不到10倍,已低於金融海嘯時期水準,股價淨值比(P/B)亦低於十年平均,顯示股價已經反應相當程度的不確定性,未來有機會回歸產業及公司長期基本價值。

另外,美國對中國的新晶片禁令為台股帶來機會與風險,後續仍有待觀察。美國10月7日對中國新的管制,主要是限制高效能運算、超級電腦及相關產品、半導體製造設備出口到中國,並將現有邏輯IC領域限制延伸至記憶體。評估目前對台廠營收獲利實質影響有限,但此次要求廠商需要釐清客戶訂單的最終用途(KYC),大幅增加後續不確定性,但也不用過度悲觀,台灣半導體產業仍有潛在機會可期待。

| 潛在機會 | 說明 |

| 成熟製程供應鏈移轉 |

|

| IC晶片新開案數增加 |

|

| 記憶體供過於求舒緩 |

|

今年以來市場變數大幅增加,俄羅斯入侵烏克蘭、通膨超出預期、Fed加快升息、中國堅持清零政策及美對中進一步管制措施,而中國二十大後,地緣政治有升溫跡象,影響海外投資者情緒,外資流向短期可能不利於台股大型權值股。

不過,今年在利空層出不窮加上產業庫存修正下,股票評價已大幅反映多數利空,短線不排除伴隨第三季財報公布出現反彈,但考慮到企業獲利下修循環將持續到明年上半年,加上美國聯準會持續升息,預期未來一到二季股價反彈可能仍是區間表現。

應對後市,資金控管及動態調整仍相當重要,目前安聯台股基金持股約八成左右。短線將藉由財報季調整持股,中長線尋找下檔具有價值支撐及被錯殺個股。選股方向聚焦(1)市占率提升、(2)產品滲透率增加、(3)規格提升、(4)抗景氣循環等。

產業佈局方面,科技股看好IP(矽智財)/ASIC(客製化晶片)/HPC(高效能運算)、雲端伺服器、車用電子、先進/特殊製程及受惠新設計開案需求的族群,傳產股關注生技、綠能、內需消費及航太等,金融類股今年因投資收益不佳與防疫保單理賠,獲利基期低,加上升息帶動利息收入成長,後續可留意。經理團隊仍將持續觀察產業脈動,動態調整基金投資組合。

| 台灣大壩基金 | 比重 |

| 電子零組件 | 15.35% |

| 半導體 | 15.27% |

| 電腦及週邊 | 7.52% |

| 生技醫療 | 7.49% |

| 紡織纖維 | 5.51% |

| 通信網路 | 4.65% |

| 光電 | 4.36% |

| 電器電纜 | 4.10% |

| 航運 | 1.88% |

| 其他電子 | 1.46% |

| 汽車 | 1.35% |

| 鋼鐵 | 1.33% |

| 其他 | 1.13% |

| 觀光 | 0.94% |

| 電機機械 | 0.64% |

| 現金 | 27.0% |

| 總持股 | 73.0% |

| 台灣科技基金 | 比重 |

| 半導體 | 41.39% |

| 電子零組件 | 15.95% |

| 電腦及週邊 | 5.75% |

| 其他電子 | 4.14% |

| 通信網路 | 4.02% |

| 生技醫療 | 3.22% |

| 紡織纖維 | 2.21% |

| 汽車 | 1.57% |

| 現金 | 21.8% |

| 總持股 | 78.3% |

| 台灣智慧基金 | 比重 |

| 半導體 | 30.44% |

| 電子零組件 | 10.90% |

| 生技醫療 | 8.58% |

| 通信網路 | 5.29% |

| 其他電子 | 5.04% |

| 電腦及週邊 | 4.87% |

| 光電 | 3.93% |

| 鋼鐵 | 2.87% |

| 紡織纖維 | 2.27% |

| 電器電纜 | 2.23% |

| 航運 | 1.00% |

| 電機機械 | 0.35% |

| 其他 | 0.33% |

| 現金 | 21.9% |

| 總持股 | 78.1% |

資料來源: 投信投顧公會、安聯投信整理; 資料日期: 2022/10/28

| 期間報酬率% (排名/檔數) |

一年 | 二年 | 三年 | 五年 | 十年 |

| 安聯台灣科技基金 | -30.9% (14) |

26.8% (4) |

58.2% (2) |

128.8% (1) |

457.4% (1) |

| 國內科技類基金平均 | -28.8% (25) |

9.9% (25) |

24.3% (23) |

43.2% (23) |

188.6% (23) |

| 安聯台灣大壩基金 | -36.9% (70) |

12.6% (29) |

32.5% (18) |

95.1% (3) |

393.3% (2) |

| 安聯台灣智慧基金 | -32.4% (61) |

18.9% (13) |

46.1% (10) |

116.6% (1) |

487.0% (1) |

| 國內一般股票基金平均 | -28.3% (78) |

9.6% (75) |

22.9% (71) |

40.7% (71) |

160.8% (71) |

資料來源: Lipper、安聯投信整理、原幣計算; 資料日期: 2022/10/31

安聯證券投資信託股份有限公司 | 地址:104台北市中山北路2段42號8樓

【安聯投信獨立經營管理】

本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資 收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。 有關基金應負擔之費用(境外基金含分銷費用)已揭露於基金之公開說明書或投資人須知中,投資人可至公開資訊觀測站或境外基金資訊觀 測站中查詢。新興市場證券之波動性與風險程度可能較高,且其政治與經濟情勢穩定度通常低於已開發國家,可能影響本基金所投資地區 之有價證券價格波動,而使資產價值受不同程度影響。基金投資無受存款保險、保險安定基金或其他相關保障機制之保障,投資人須自負 盈虧。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。投資人申購本基金係持有基金受益憑 證,而非本文提及之投資資產或標的。本文提及個股僅為說明之用,不代表本基金之必然持股,亦不代表任何金融商品之推介。