通膨現降溫跡象,標普那指連漲四周

重點關注

[美國進口物價七個月來首降]美國7月進口物價七個月來首次下降,受助於美元走強以及燃料和非燃料成本下降,與此同時,8月消費者一年通膨預期下降,這是物價壓力可能已經觸頂的最新跡象。勞工部周五表示,進口物價7月下降1.4%,為2020年4月以來的最大月度降幅,路透訪查中經濟學家預期為下降1.0%。7月進口物價同比上漲8.8%,為連續第四個月同比漲幅下降。7月出口物價環比下降3.3%。密西根大學調查顯示,8月消費者信心從今年夏天早些時候的紀錄低位進一步回升,在汽油價格大幅下降的背景下,家庭的短期通膨預期再次下降,一年期通膨預期從5.2%降至六個月最低的5.0%。

[美國眾議院通過4,300億美元降通膨法案]民主黨主導的美國眾議院批准一項4,300億美元的“降低通膨法案”,這項法案被視為美國歷史上規模最大的氣候變化方案,在11月8日的期中選舉前為總統拜登帶來重大立法勝利。這項應對氣候變化和降低處方藥價格的立法,旨在減少美國國內溫室氣體排放。

[央企集體撤離美股,中國轉加強本土資本市場]中美關係的持續緊張在金融市場不斷掀起風浪。繼電商巨擘--阿里巴巴宣布尋求在港主要上市後,又有四家中國央企巨頭公布了美股撤退計劃。中國石油、中國石化、中國鋁業以及中國人壽陸續公告稱,擬將美國存托股從紐交所退市。中國證監會回應稱,上市和退市都屬於資本市場常態,目前的退市計劃不影響企業繼續利用境內外資本市場融資發展。

歐美股債

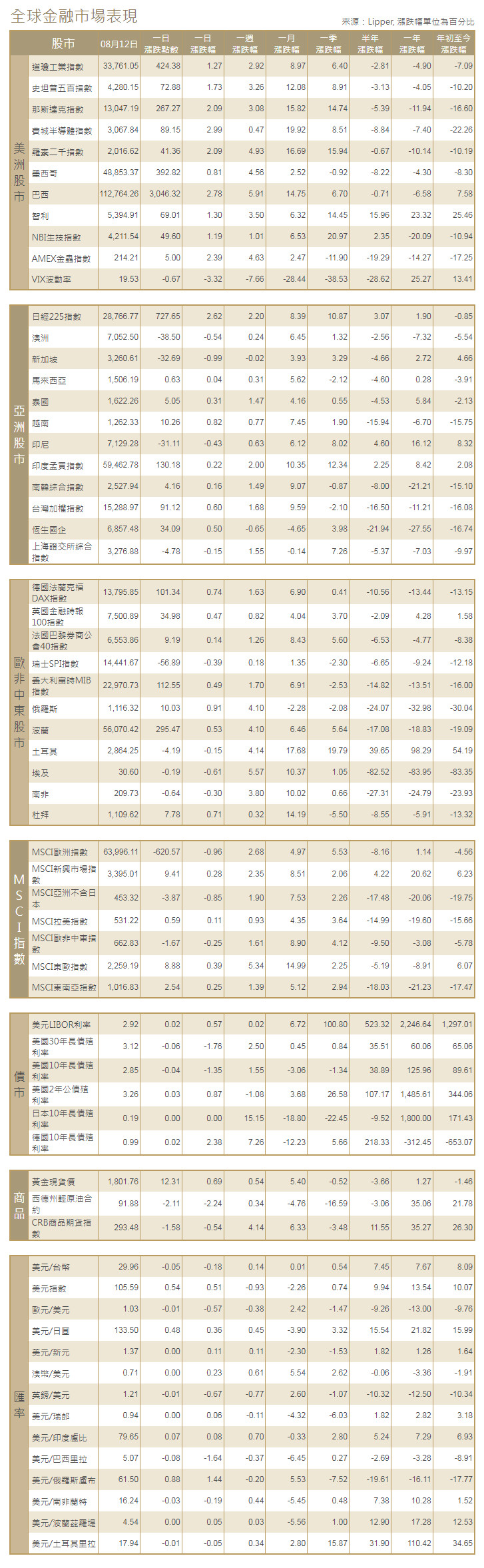

[美國股市]美國股市收高,有跡象表明美國通膨可能已在7月觸頂,這增加了投資者對牛市可能即將到來的信心,並刺激標普500指數和那斯達克指數周線連續第四周上漲。道瓊工業指數上漲424.38點,或1.27%,至33,761.05點;標普500指數上漲72.88點,或1.73%,至4,280.15點;那斯達克指數上漲267.27點,或2.09%,至13,047.19點。周線方面,標普500指數上漲3.25%,道指上漲2.92%,那指上漲3.8% 。

[美國債市]較長期美國公債殖利率下跌,本周一直交投震盪,投資者評估通膨明顯放緩是否會讓聯準會放慢升息步伐。指標10年期美債殖利率下跌4個基點,至2.849%。兩年期美債殖利率上升3個基點,至3.257%。兩年/10年期公債殖利率差報負40.8個基點。

[歐洲股債]歐洲股市走高,前一交易日歐洲股市因美國通膨降溫跡象而強勁反彈。[歐洲股債]歐洲股市上漲,因製藥股在前一交易日暴跌後反彈,而Flutter在發布樂觀盈利預測後推動休旅股攀升。歐洲醫療保健股上漲0.2%。STOXX 600指數上漲0.2%,周線漲幅為1.2%。旅遊休閒股急升3.9% 至逾兩個月高位,領漲各大板塊。德股DAX指數上漲0.74%,法股CAC-40指數收升0.14%,英國富時100指數收高0.47%。指標德國10年期公債殖利率在兩周以來首次升穿1%,市場繼續評估聯準會的下一次升息行動,而且英國經濟的放緩程度小於預期。德國10年期公債殖利率上漲2個基點,報0.99%。盤中自7月28日以來首次升至1%以上%。英國10年期公債殖利率上漲5個基點。義大利10年期公債殖利率上漲6個基點,至3.07%,推動義/德10年期公債利差擴大至210個基點。

商品匯市

[匯市]美元反彈,但錄得周線下跌,交易員在權衡美國通膨數據改善與聯準會官員的講話。聯準會官員警告對抗通膨的鬥爭遠未結束。美元指數上漲0.51%,報105.589。但周線下跌約0.84%。美元兌日圓上漲0.36%,報133.495日圓。英鎊兌美元下跌0.67%,至1.2132美元。歐元下跌0.57%,報1.026美元。

[能源]油價大跌約2%,因預期美國墨西哥灣的供應中斷將是短期的,而經濟衰退的擔憂給需求前景蒙上陰影。布蘭特原油期貨下跌1.45美元,或1.5%,報收每桶98.15美元,而美國原油期貨下跌2.25美元,或2.4%,報收每桶92.09美元。兩大指標仍實現周線上漲。

[金屬]金價在美國公債殖利率下降的幫助下走高,並連續第四周上漲,投資者評估美國最近的通膨數據。現貨金收報每盎司1,801.76美元,上漲0.7%,周度漲幅超過1%。美國期金也收漲0.5%,報每盎司1,815.5美元。銅價下跌,受累於美元走強和數據顯示中國銀行貸款下降,但周線仍上漲3%,因對美國通膨可能已經觸頂的押注推動了轉向高風險資產的廣泛趨勢。倫敦金屬交易所(LME)指標期銅下跌0.9%,報每噸8,103美元。