【資本集團看法】解讀全天候長期投資

【資本集團看法】解讀全天候長期投資

(本文由資本集團Capital Group提供) 瞭解資本集團

世界經歷著變局。

我們正處於歷史性時刻,面對地緣政治格局重構、高通膨、金融市場波動,以及40年降息周期結束等環境。資本集團認為,這個新時代最適合的標題是「嬰兒潮世代的環境重現」,因為眾多事件似曾相識,尤其與1960年代初的情況相似。當時,利率在經歷數十年下調後見底回升,而且冷戰時代崛起;目前在某些方面來看,冷戰思維再次抬頭。

儘管面臨上述挑戰,但基於幾個理由,資本集團仍然對投資環境抱持樂觀態度。第一,由於全球經濟從疫情中復甦,目前股票市場仍呈現增長跡象。第二,企業盈利將會是未來股票市場的推動力,而非估值倍數的擴張,這意味著基本面因素有望重新受到重視。股票估值倍數需要縮小,這也是我們在過去數月所見的情況。

第三,全球將於未來一至兩年經歷一場健康的經濟衰退。雖然這令人相當憂慮,但資本集團認為,經濟有必要適度衰退,才可消除過去十年的經濟過剩情況。倘若沒有偶發的經濟低迷作為平衡,持續性的增長恐怕難以維持。這是正常的、符合預期的,也是一種健康的現象。

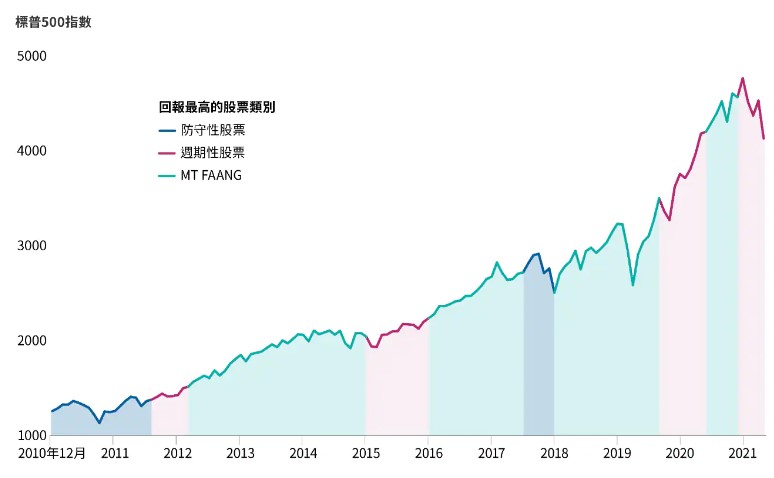

最近數月,美國市場的領先股票出現顯著輪動

資料來源:資本集團、FactSet、MSCI、標準普爾。MT FAANG代表Microsoft、Tesla、Meta(Facebook)、Amazon、Apple、Netflix和Alphabet(Google)股票的綜合價格表現。無論經濟或整體股市狀況如何,防守性股票通常可產生相對穩定的回報。週期性股票普遍隨經濟增長或收縮週期而上落。指數價值並未反映股息的影響。所示數據截至2022年4月30日。

對股票市場的啟示

資本集團認為,市場將進入一段真正轉變的時期,一個截然不同的市場將會興起,而且會出現不同的領先股票。這與2020年新冠疫情導致股票市場低迷的時期形成鮮明對比,當時不過是十多年牛市中發生的一次短暫跌市。我們之所以明白這一點,是因為在該次牛市中表現領先的股票(相對少數的科技相關公司),在股市反彈期間再次表現領先。

在真正的市場轉變中,熊市過後的領先股票通常屬於另一個產業,或一組新的公司,而這些企業也未必會在股市下行期間表現領先。舉例來說,在當前市況下,能源股顯著上漲。但資本集團並不認為能源股將推動下一個牛市。

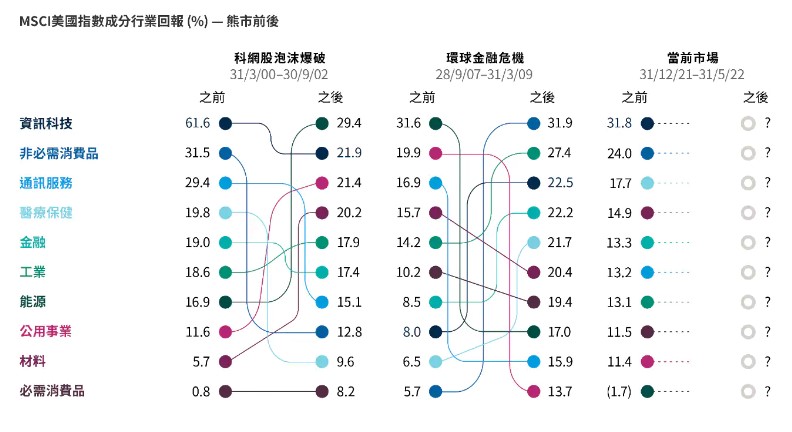

熊市前後美國市場表現領先的股票大多不再相同

資料來源:資本集團、MSCI、Refinitiv Datastream。回報為絕對總回報,以美元計算。覆蓋時期包括:科網股泡沫,1996年12月31日至2000年5月31日(熊市之前)及2002年9月30日至2005年12月30日(熊市之後);環球金融危機,2003年12月31日至2007年9月28日(熊市之前)和2009年5月31日至2013年12月31日(熊市之後);以及當前市場,2021年12月31日至2022年5月31日。

這不代表資本集團會排除五大科技股FAANG(Facebook、Amazon、Apple、Netflix及Google),但資本集團認為,未來的市場格局將截然不同。未來的市場將不會再由少數股票推動,也不會再依成長股價值股,或者美國與全球其他地區股票進行劃分。這種二分法在當前市況下毫無意義。資本集團認為,市場的單一性將會減少,預期更廣泛的股票組合將引領投資人走出這次的市場低迷。

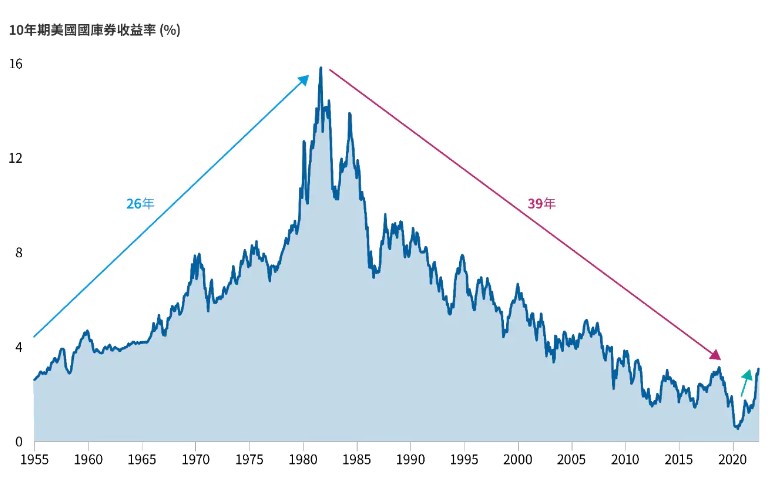

對債券市場的啟示

隨著40年的降息周期結束,債券市場也出現深遠的變化。通膨飆升至1980年代以來的最高水平,迫使美國聯準會以及其他央行大幅收緊貨幣政策。聯準會的政策行動仍然落後,意味著利率或許將繼續上升。

然而,這並不代表我們會再次面臨極高的通膨率和利率,只是意味過去數十年來,我們一直處於一個相當有利市場的降息環境。但這一切都已改變,未來市況恐怕會更加艱難。然而,即使面對種種不利因素,投資機會仍將浮現。

40年的降息周期是否已經結束?

資料來源:資本集團、Refinitiv Datastream。所示數據截至2022年6月23日。

之所以稱這個時代為「嬰兒潮世代的環境重現」,原因之一是因為它讓人回想起1960年代。當時利率攀升,但並非一夜之間飆升至16%。這個過程歷時數十年,而央行在此期間亦出現多次政策失誤。在整個1960年代,利率維持在3%至6%的範圍內。當時是市場波動時期,但總體而言,投資環境仍然良好。真正的問題在後期才開始顯現。希望市場能汲取過去的一些教訓,不會重蹈1970年代的覆轍。

同時,投資人必須謹記,較高的名目利率對儲蓄人士有利。對年輕一輩來說,這是一個全新的概念,但在嬰兒潮世代的成長環境中,大家單靠儲蓄帳戶和貨幣市場基金,便足以獲得不俗的回報。這是正面的變化,讓民眾更接受儲蓄,而資本集團認為,儲蓄能夠為市場提供堅實的基礎。

隨著時間過去,較高的利率還將為固定收益市場重新帶來收益,而這正是投資人在貨幣寬鬆年代所失去的收益。因此,這種轉變的重要性不言而喻,它最終應使債券恢復其應有的功能,即分散股票風險。

同樣,適度通膨其實也有好處。它可讓具備良好條件的公司提高價格,並能夠帶動工資普遍上升,讓勞工對其工作和進展更感樂觀。雖然難以預料實質購買力將會發生甚麼變化,但過去十年的經驗顯示,假如毫無通膨,薪資凍漲,民眾反而會覺得收入停滯沒有成長。

2022年市場變局帶來的投資啟示

無論在任何環境下,維持均衡的「全天候」投資組合均至關重要,尤其是在當前環境下。資本集團今年稍早曾提醒投資者密切留意股票,並且為市場調整作好準備。就好比我預先買一件雨衣,以備不時之需;事實證明,未雨綢繆準沒錯。儘管市場波動性重現,但投資人沒有理由因而氣餒。

資本集團採用「由下而上」的基本因素投資方針,可識別出有能力產生強勁盈利增長的公司,同時我們也始終抱持信心,認為透過合適的專業人士根據深入的公司研究所做的決策,足以作為長線投資理念的基礎。

事實上,世界已發生顯著變化。然而,對審慎選股的投資者而言,變化可以創造機會。

(以上內容若涉及個股、類股或產業,僅為參考舉例,不代表個股、類股或產業推薦,且不為未來投資獲利之保證,亦不一定為基金未來之持股)