威廉博萊觀點:2025新興市場債券投資攻略!8%高殖利率投資機會解析

(本文章為展新投顧行銷資訊,2025年6月)

在走出烏俄戰爭、中國房地產泡沫及暴力升息循環的陰霾後,新興市場債券的基本面早已脫胎換骨。儘管過去好一段時間投資人都只將目光放在美國公債或投等債,但其實新興美元債正悄然上行,目前殖利率可能超乎大家的想像。同時在今年市場不再獨鍾美股/美債,轉為分散配置的大趨勢下,新興市場債券就是多元佈局的好方向。

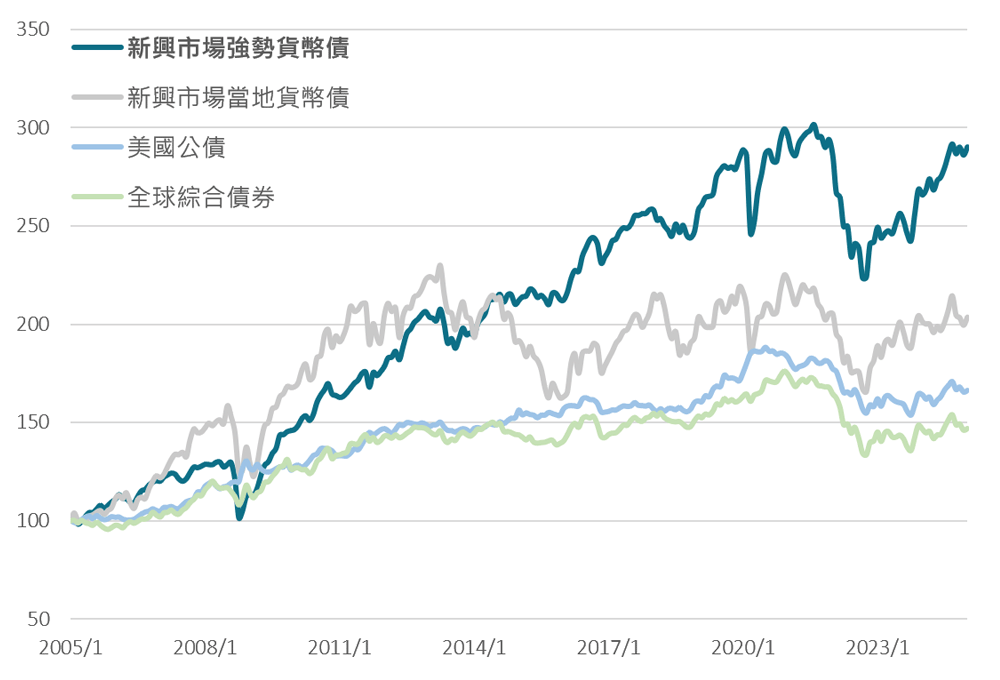

新興市場債券在過去20年間不斷成長,目前規模佔全球固定收益市場超過25%,已經是市場上重要的債種;而新興市場強勢貨幣債券(基本上為新興美元債)與整體美債的相關性僅有0.63,核心原因是其組成多元分散,涵蓋超過70個國家,非常適合作為分散佈局的資產類別,而且因為是美元計價,不必承擔新興國家的匯率風險。

值得注意的是,在新興美元債的組成中,主要為主權債(也就是政府債),相較於公司債,多數公司違約後就是倒閉了,主權債可以違約重整,但國家不會滅亡,重整後往往有超額利潤,若於債券重整後,但市場依然充斥負面情緒時逢低加碼,報酬就會更加豐厚。

截至2025年1月31日。資料來源:Bloomberg、JP Morgan與威廉博萊,展新投顧整理。過去績效不代表未來報酬。左圖已標準化,新興市場債券指數:J.P. Morgan EMBI Global Diversified Composite;新興市場當地貨幣債券指數:EMD LC - J.P. Morgan GBI-EM Global Diversified Composite Unhedged USD;美國公債指數:Bloomberg US Treasury Total Return Unhedged USD;全球綜合債券指數:Bloomberg Global Aggregate Total Return Index Unhedged USD。投資人無法直接投資指數,本資料僅為市場歷史數值統計概況說明。

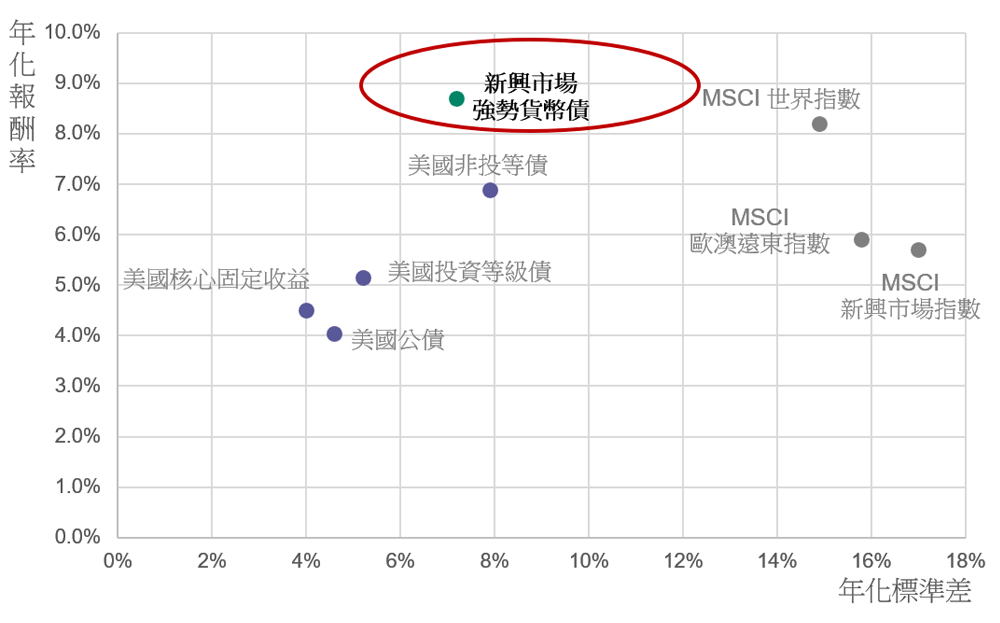

觀察過去30年的表現,新興市場債券的風險報酬比非常亮眼,年化報酬接近9%,年化波動約為7%,優於美國投等債及非投等債。目前新興美元債指數的殖利率為7.9%,高於長期平均。若選對基金,透過優秀經理人團隊的主動操作,報酬率有望進一步提升。惟新興市場債券仍較可能受匯率波動、政治局勢變動影響,投資人應審慎評估自身風險承受能力。

截至2025年4月30日。資料來源:Bloomberg、JP Morgan與威廉博萊,展新投顧整理。過去績效不代表未來報酬。投資人無法直接投資指數,本資料僅為市場歷史數值統計概況說明,本文提及之經濟走勢預測不必然代表未來市場表現。

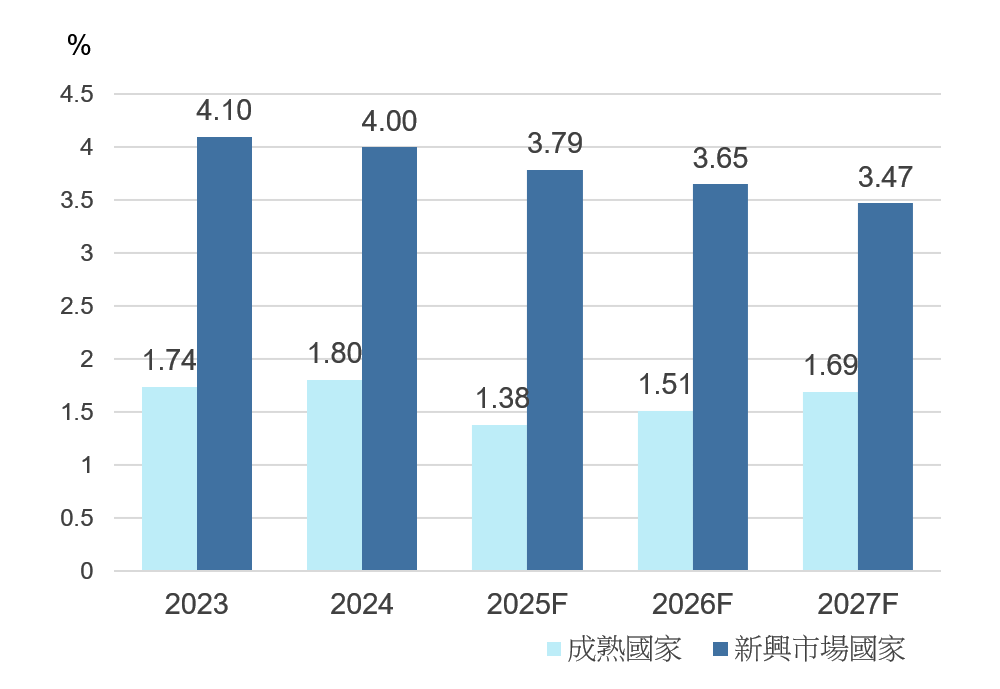

與成熟國家相比,新興市場的經濟成長更為亮眼,而這樣的差別預計將持續至明年。在主權信用債領域,短期信用風險依然偏低,預計在未來一年內不會出現新的違約。此外,新興市場主權與企業債券的信用基本面比同信用評級的成熟經濟體更佳,也有國際組織(如國際貨幣基金、世界銀行)強而有力的多邊支持。整體而言,為長期投資創造了良好的機會。

截至2025年4月30日,2025、2026及2027年為全年預測數據。資料來源:Bloomberg、JP Morgan與威廉博萊,展新投顧整理。本文提及之經濟走勢預測不必然代表未來市場表現。

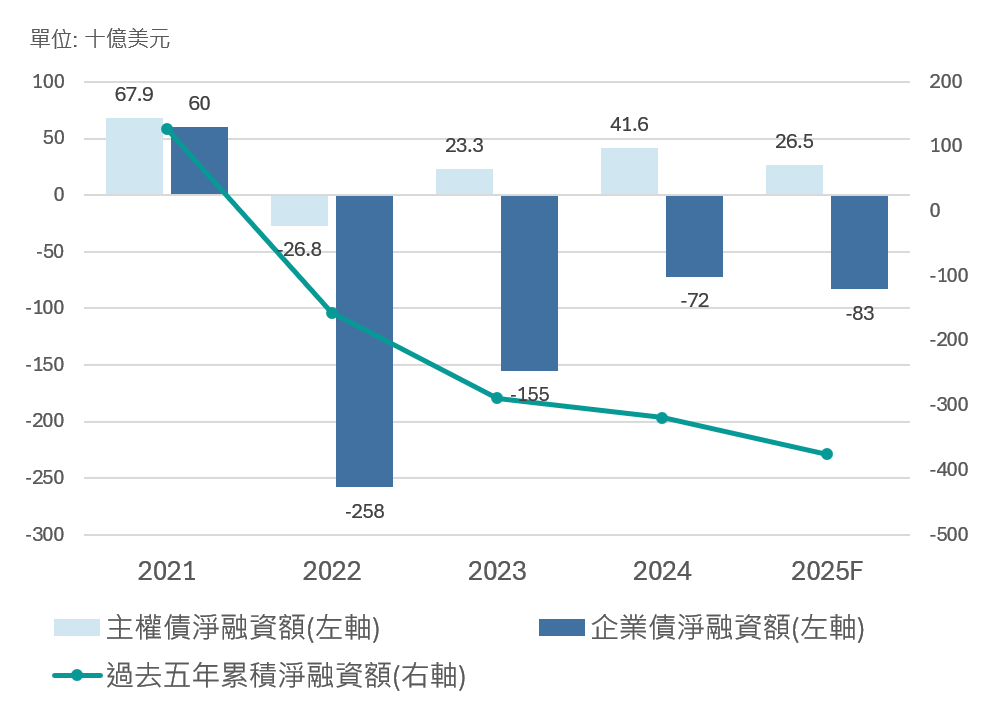

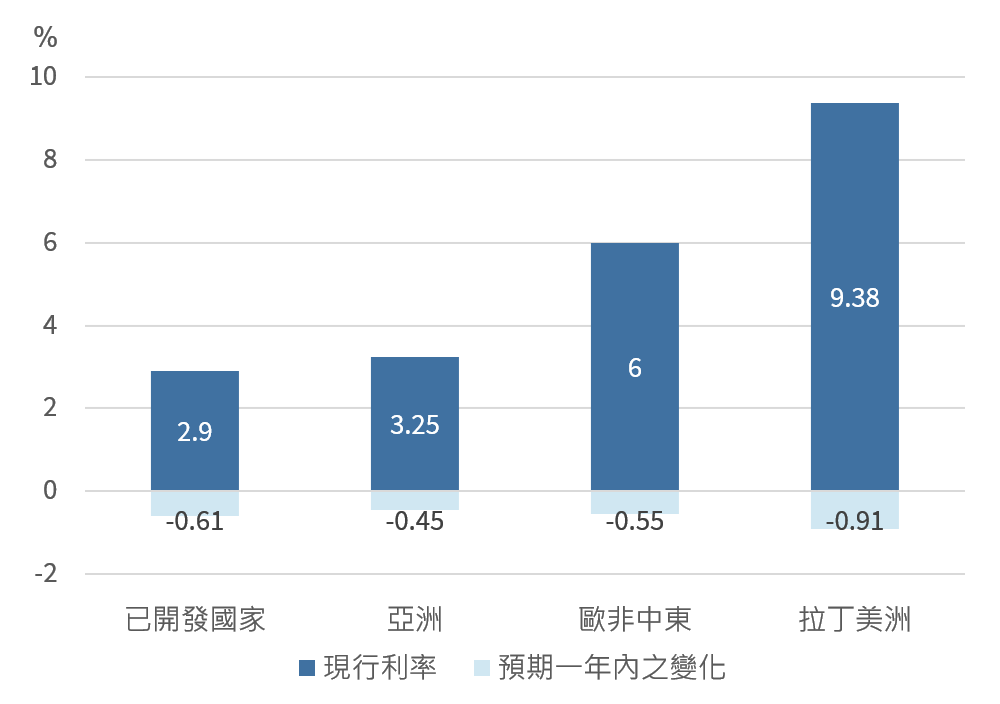

發債量有限對價格存在支撐,且各地利率已近終端利率,若未來降息將進一步使強勢貨幣債券供給緊俏。

截至2025年4月30日,2025F為全年預測數據,資料來源:Bloomberg、JP Morgan與威廉博萊,展新投顧整理。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。

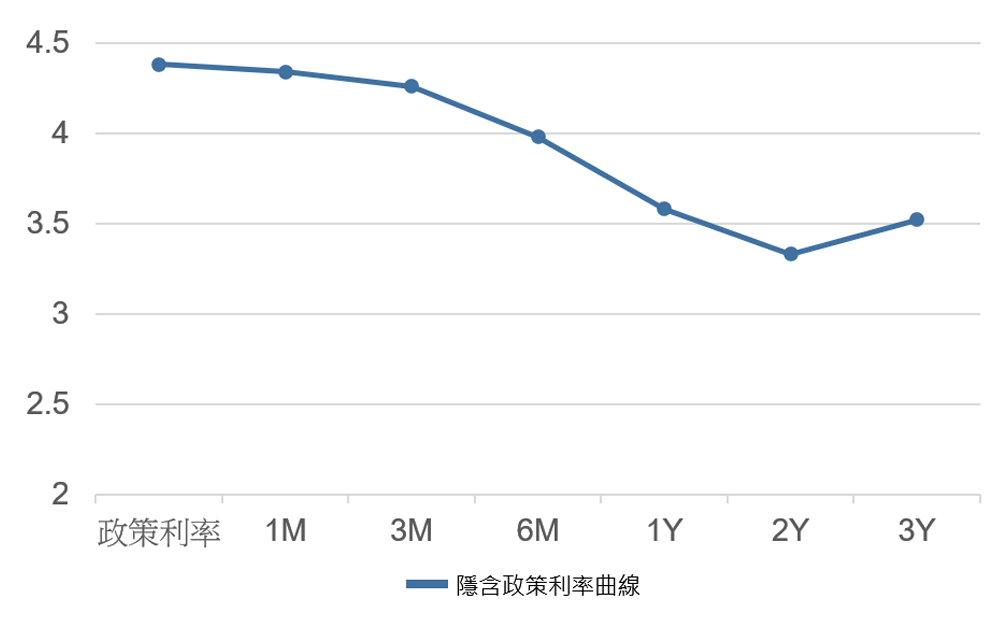

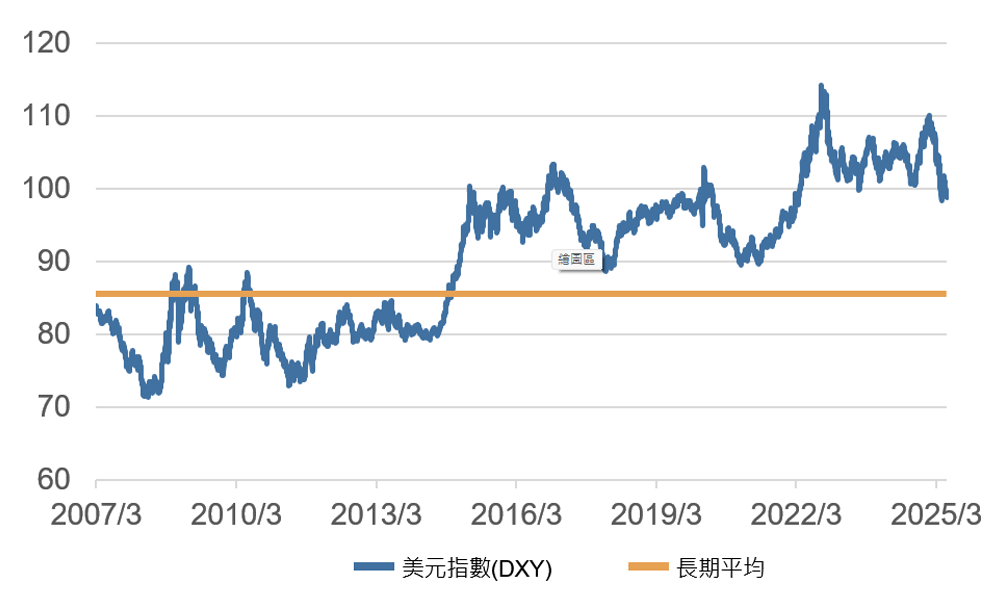

市場預期2025年美元利率將持續下行及美元將走弱,新興市場債券因收益率較高且評價面具吸引力,屆時料將吸引資金由美國轉入新興市場債券。

截至2025年6月3日。資料來源:Bloomberg、JP Morgan與威廉博萊,展新投顧整理。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。投資人無法直接投資指數,本資料僅為市場歷史數值統計概況說明,非基金績效表現之預測。本資料所示之指數或個股係為說明或舉例之目的,並非推薦投資,且未必為本基金之對比指數及或持有之部位。

資料來源:Bloomberg、JP Morgan與威廉博萊,展新投顧整理本文提及之走勢預測不必然代表市場表現,基金投資風險請詳閱基金公開說明書。過去績效不代表未來報酬。

A: 新興市場債券是由新興國家政府或企業發行的債券,目前已占全球固定收益市場超過25%。「新興市場強勢貨幣債券」與「新興美元債」這兩個名詞本質上是相同的概念,只是表達方式不同:

A: 債券殖利率是衡量債券投資年化報酬率的重要指標,簡單來說就是「投資債券每年可以獲得多少收益」。到期殖利率就是假設持有債券至到期日的年化報酬率,包含每年固定配息的利息收入以及資本利得(即債券價格變動的獲利或損失)。

A: 主權債券是國家政府發行的債券,公司債則是企業發行的債券。最大差異在於發行機構和信用風險不同。主權債以國家信用為擔保,即使違約也可進行債務重整,因為「國家通常不會滅亡」;而公司債以企業營運為擔保,公司違約後可能倒閉。因此主權債的信用風險通常低於同國家的公司債,但公司債會提供較高殖利率作為風險補償。新興美元債主要由主權債組成,在債務重整後往往提供良好的投資機會。