川普重磅回歸,美國資產氣勢如虹

(本文章為富蘭克林投顧行銷資訊,2024年11月)

在贏得賓州、威斯康辛州等關鍵搖擺州後,唐諾.川普已取得270張選舉人票,確定當選第47屆美國總統,國會選舉方面,共和黨以51席過半席次重新奪回參議院、成功變天,民主黨僅取得42席,眾議院目前則以共和黨191席、領先民主黨的170席(過半門檻為218席),受此開票結果激勵,美股三大指數期貨盤大漲超過1%,美元指數及美債殖利率連袂走升,非美貨幣應聲走貶,亞洲股市中以日股、台股及印度股市較為強勢。

資料來源:realclearpolitics、華爾街日報,截止台灣時間11/6下午四點。

本文目錄

富蘭克林證券投顧表示,美國選舉結果順利出爐、不確定性消散,有助金融市場短線上演慶祝行情,之後將回歸基本面,投資人也將從新政府政策中尋找新的投資方向,包括減稅、放寬監管、關稅及移民等重大議題,而未來川普總統發言也將再度牽動金融市場敏感神經。

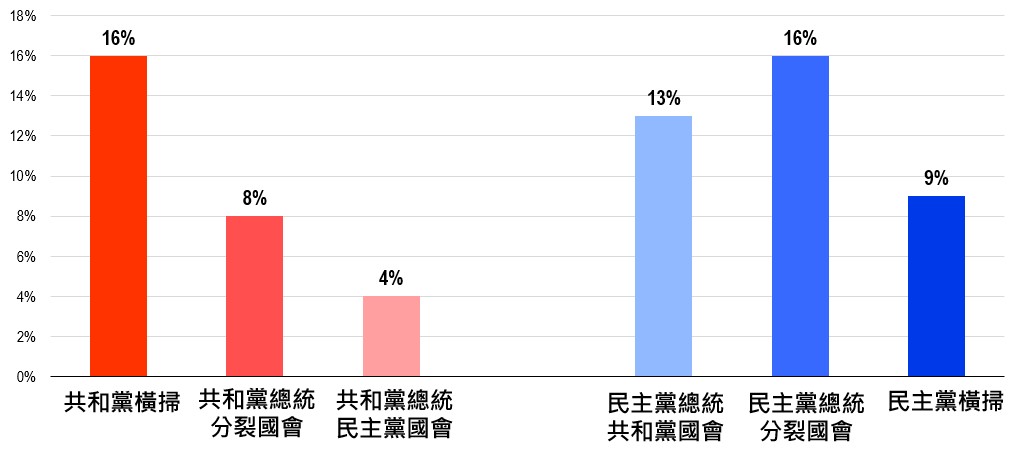

根據歷史經驗顯示(圖表一),在「共和黨橫掃」的政治情境下(共和黨同時贏得總統及參眾議院多數席次),史坦普500指數平均年化報酬率為16%,表現居各種情境最佳,若出現「共和黨總統+分裂國會」情境,美股平均年化報酬率也有8%。放眼當下,全球正處於景氣溫和增長、聯準會等主要央行延續寬鬆貨幣政策,加上即將迎來傳統消費旺季,有利風險性資產年終至隔年年初旺季行情。

資料來源:彭博資訊,美元計價價格變動,富蘭克林坦伯頓基金集團,統計自1932年以來,截至2024年6月。指數不代表特定基金之投資成果,亦不代表對特定基金之買賣建議,基金不同於指數,基金可能會有中途清算或合併等情形,投資人無法直接投資指數。基金過去績效不代表未來績效之保證。

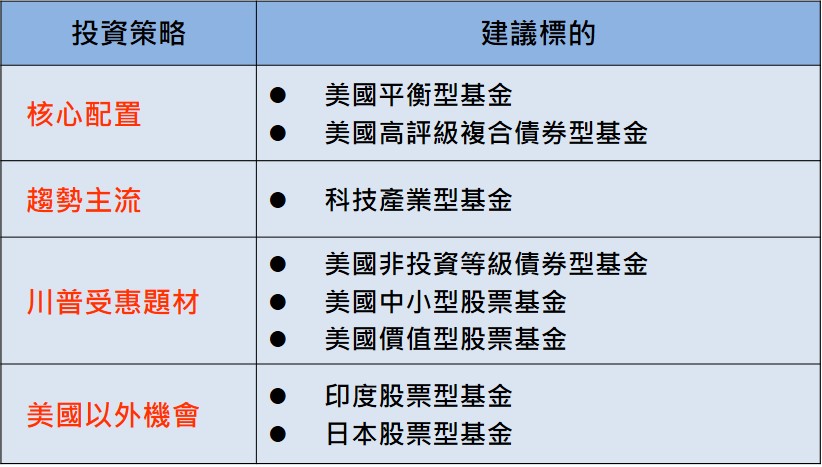

富蘭克林證券投顧表示,川普提出的美國製造、延長減稅及放鬆監管政策,初期將有利美國經濟及企業獲利,有利美元資產表現, 建議以美國平衡型及美國高評級複合債券型基金為核心,並可搭配美國非投資等級債券型基金,爭取較高收益及信用債利差收斂機會。 根據高盛證券預估(9/4),若美國企業稅從21%調降至15%,預估史坦普500指數EPS將增加約4%。

此外,共和黨政策傾向放寬監管、支持傳統能源及貿易保護政策,將嘉惠醫療、金融、石油燃氣探勘,以及面臨重大勞動力或環境監督的產業 (例如:原物料、農業及工業),因此除了看好AI引領科技產業型基金穩居主流之外, 建議投資人可搭配美國價值型基金及美國小型股票型基金,掌握川普政策紅利。惟中長期則須關注川普移民及關稅政策,若大幅收緊移民政策並提高關稅,將對美國經濟和企業獲利帶來負面影響。

惟川普的美國優先、支持要對進口產品徵收新關稅或更高關稅的貿易保護政策,對依賴出口至美國的國家有負面衝擊,富蘭克林證券投顧指出新興國家及美國以外資產相對承壓, 但相較於2016年川普首次任期,預期各國政府已有應對經驗,若能透過談判避免爆發全面貿易戰,對全球經濟的實質衝擊有望降低, 其中看好印度及日本股市具備自身的結構性成長題材,在美中大國博弈、全球供應鏈重組的過程中扮演一席之地,可列為美國以外股市的布局首選。

資料來源:富蘭克林證券投顧整理,2024/11/6。

富蘭克林坦伯頓固定收益團隊投資長桑娜.德賽表示,未來仍須密切關注新政府的實際作為。 考量美國經濟強韌且共和黨並沒有縮減赤字的計畫,若減稅或關稅政策重燃通膨擔憂,將限縮聯準會於經濟走緩時能夠降息救經濟的空間, 這些是美國長天期公債的隱患。因此儘管有降息題材,現階段債市佈局宜選擇五年左右的中天期持債,並透過公債、 投資級公司債及非投資等級公司債333分散配置,網羅多元債市收益機會,並可避免短期債券的再投資風險和長期債券殖利率的回揚風險。

富蘭克林收益投資團隊投資長愛德華.波克認為,統計自1948年來,美國選後至年底,美股平均有1.1%~1.4%左右的單月漲幅表現。目前美國總體經濟環境健康,股市廣度有所改善且企業獲利成長前景看好,短線因市場情緒或非經濟面因素造成的修正提供擇優布局機會,透過動態靈活的資產配置策略,幫投資人廣納收益、追求資本增值並控管下檔風險。