6月投資組合報告-若待上林花似錦,出門俱是看花人

(本文章為中租基金平台行銷資訊,2024年05月)

今年全球無不引頸期盼AI應用迎來的元年商機,根據DIGITIMES《生成式AI Special Report》指出,全球生成式AI市場規模將快速成長,在2024年達到400億美元,2030年成長至1.5兆美元,2022~2030年複合成長率(CAGR)將高達83%。當前雲端服務供應商(CSP)如臉書META、微軟、Google、亞馬遜等瘋搶輝達AI伺服器,帶動了台廠伺服器代工及周邊硬體受惠。然而,這才剛開始而已,我們目前僅僅是在AI市場發展的初期,強化算力的硬體基礎建設階段,未來下一個階段才會是進入企業導入的應用、終端產品的推出,最後則是相關軟體與服務市場規模佔比快速拉高,一步步擴散成為一個完整生態系;現在加入這行列並不遲,仍有一大段路可走。

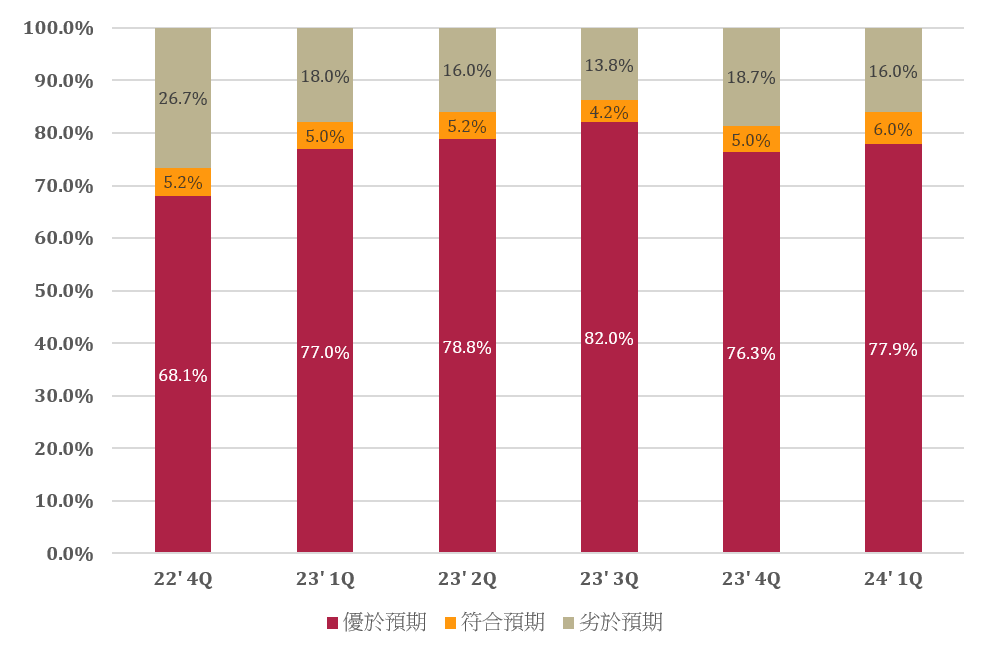

我們也注意到,AI熱潮推動美股創新高的表現,已超過各家券商預期。華爾街分析師其實常常會因為過度根據歷史的盈餘數字來做預測,所以即便預測失準時,分析師對於新資訊的調整速度也會因為不夠快,在下一次又因為調整不足再導致下一次驚訝(Surprise),這就是行為財務學中的經驗法則偏誤(heuristic-driven bias)。以輝達為例,股價一路飆破1,100元正是經驗法則無法預料的。我們看到這一波AI科技浪潮,已經真的化成實質獲利;2024年1Q財報公布,標普五百有78%公司獲利優於分析師預期,近五季有四季超過76%,趨勢持續向上。AI類股股價上漲是因為公司有實質獲利而帶來基本面支持,進而帶動股價評價合理,所以仍不需過早擔憂泡沫的產生。

我們都知道股市表現是經濟的領先指標之一,但要如何成為投資市場的先行者?唐代詩人楊巨源的《城東早春》最後兩句:「若待上林花似錦,出門俱是看花人」,若等到繁花盛開才出門,花兒雖美,卻因到處都是看花人,反而因擁擠無法好好欣賞掃了興;投資者應該努力成為市場中「早起的鳥兒」,尋找那些尚未被廣泛認識或仍處在快速成長期的投資機會,這就像是在花兒剛開始綻放時就出門,那時就可以在人潮蜂擁之前欣賞到群花之美。就如同全球已知的「AI人工智慧」及「淨零碳排」兩大趨勢,此時此刻正引領相關產業的創新發展,投資人想及早掌握商機,不妨布局在包含AI科技、生技醫療、消費轉型、環境氣候變遷、基礎建設、ESG永續發展等六大投資主題,現在就開始參與未來十年大趨勢。

資料來源:LSEG I/B/E/S, 中租投顧整理 2024/05/24

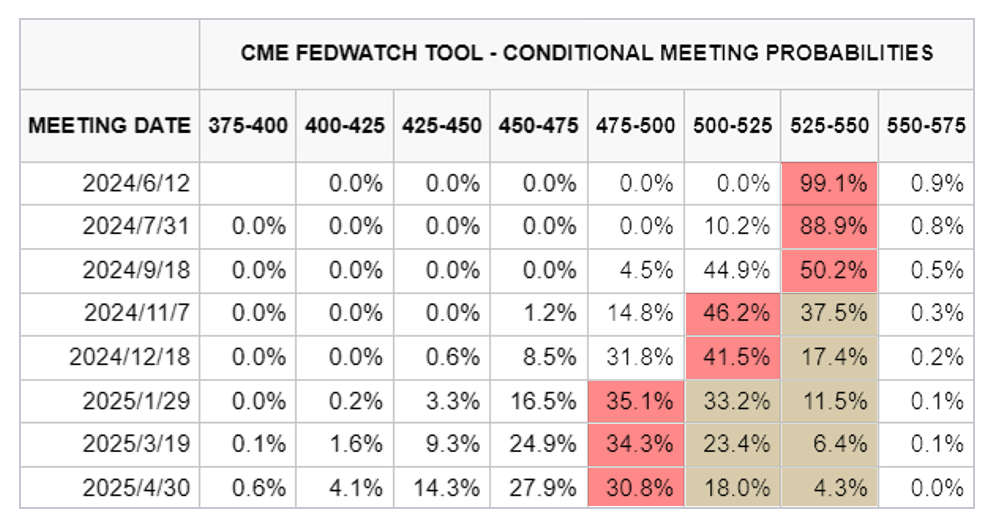

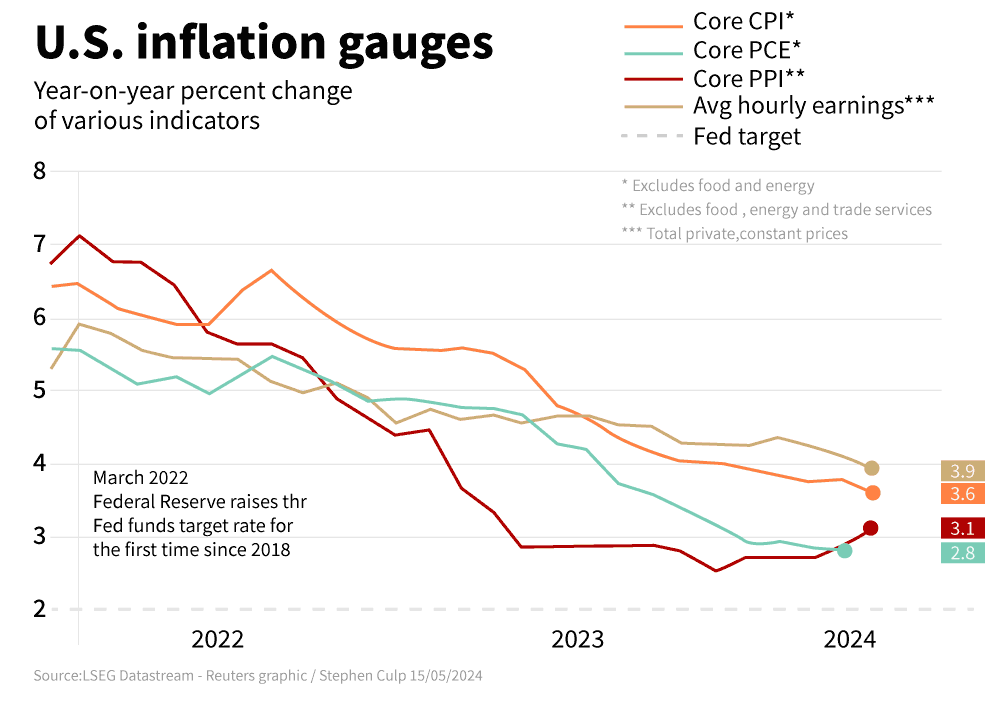

IMF(國際貨幣基金組織)於四月中提高了美國2024年的經濟成長預期,而一路推遲的聯準會降息日程,除了證明通膨率的黏性,也顯示出美國經濟真的在軟著陸:四月零售銷售額未見增長、薪資成長率放緩、消費者信心下降,加上四月的PPI與CPI數據增幅放緩。而五月FOMC會議紀錄顯示與近期多位聯準會官員的市場談話相呼應,高利率維持的時間會比原先預期得更久,想降息得再多觀察幾個月,即便我們已經看到核心通膨與核心消費者支出年增率都已經呈現下降趨勢。

資料來源:CME FedWatch 05/27/2024

資料來源:LSEG Datastream

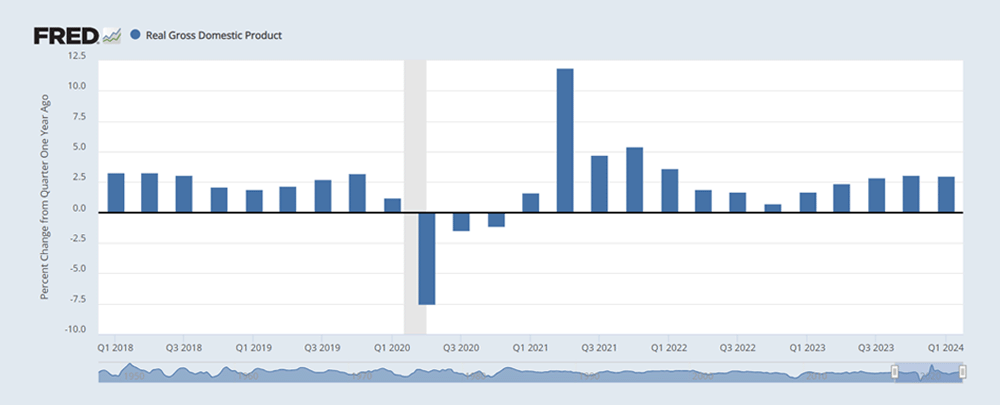

AI龍頭輝達公布第一季財報,資料中心營收達到226億美元,較去年同期增長427%,也證明AI帶來的股價高漲,的確有其強勁的市場需求;微軟日前首發AI PC將於6月中發售,下半年更多機型將傾巢而出,為連兩年衰退的全球個人電腦市場注入話題與活水。雖然當前能源價格的波動和低儲蓄率可能會對經濟造成壓力,特別是能源生產地區的政治動盪可能導致供應中斷和價格上漲,進而影響消費者預算和信心,但如果生產力和勞動力增長繼續保持強勁,通膨下降且失業率不增,則可能帶來超出預期的經濟增長。

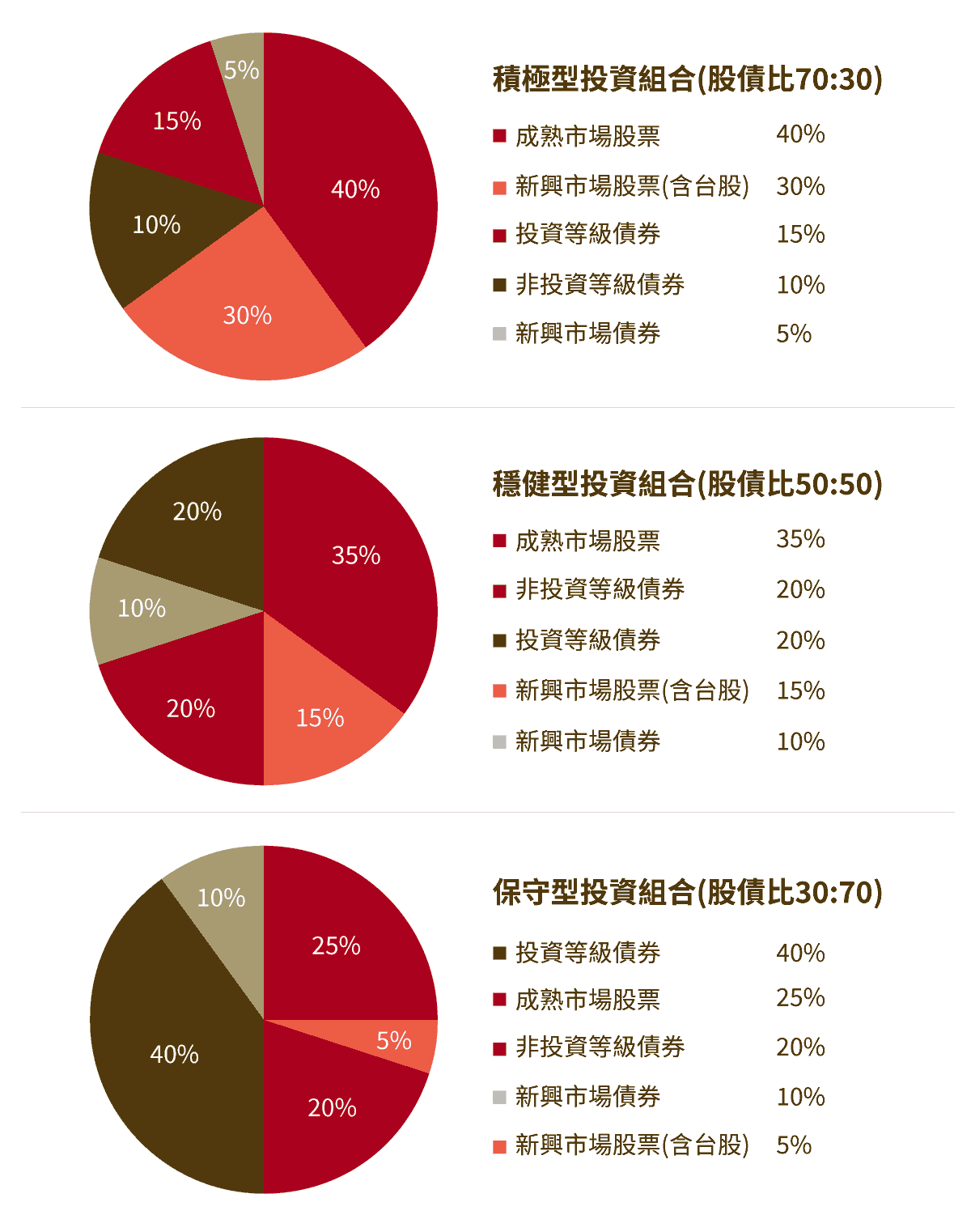

總結來說,降息的推遲短期內可能面臨一些波動,但長期來看,經濟的基本面仍然堅實。投資者也須對未來的不確定性做好準備,並考慮到總體經濟局勢可能不斷變化,建議投資布局上採取槓鈴策略:如果經濟數據繼續出乎意料地好,成長型類股和週期性股票將持續勝過大盤表現,尤其AI趨勢投資商機值得期待,而買入防禦型股票、投資級債券則是為相反情境預作準備,幫助資產配置增添保護。

資料來源:U.S. Bureau of Economic Analysis, ST Louis FED

先進國家中,最快開啟降息循環的瑞士、瑞典都在歐洲。英國央行以及歐洲央行近期也接連著釋放出即將降息的風聲;當前歐洲央行行長拉加德:我非常有信心我們已經控制住了通膨。隨著美國推遲降息時程,目前市場(5/27)估計2024年底前,歐洲央行降息幅度也從3碼降到2碼。歐元區在2023年下半年經濟輕微衰退後,2024年第一季GDP呈現正成長,德國經濟亦意外超越預期。歐盟執委會報告指出,歐元區正穩步軟著陸,通膨降速快於預期,預計明年經濟將進一步加速。總結來說,在通膨下降且可控,適度降息拉升經濟也成為一個好選項。我們對於歐洲維持審慎樂觀看法,建議投資組合可納入歐洲大型股基金。

台北股市受ETF熱潮和AI、半導體等產業支撐,台灣加權指數繼續創下歷史新高,然而這一波台股的推升已經非外資而是本土內資的一路推升。高速運算、人工智慧應用和雲端資料服務的需求增長推動了資訊電子業的動能強勁,雖然傳統產業需求回升動能目前仍不足,且在整體赴台觀光旅客人數仍未達疫情前高點之下,旅宿業的每房單價以及營收創高,百貨業營收也創高,在在顯示整體台灣內部需求十分強勁;同樣的也反映出近幾年降低中國投資比重,而持續匯回的資金所挹注的經濟榮景。總結來說,台灣經濟在外貿、國內生產、內需消費等多方面均顯示出正面增長的趨勢,在人工智慧終端產品推陳出新搶市,台灣不僅是全球產業鏈上也應是投資組合中,最不可或缺的一環。

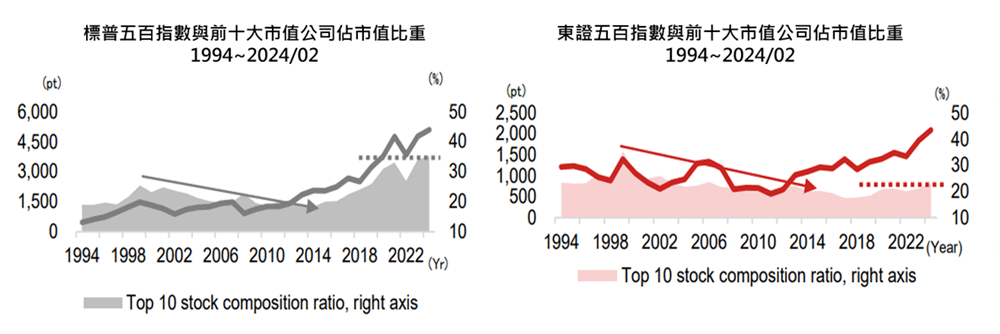

日本經濟正穩步邁向繁榮的軌道:春季勞資談判所帶來的工資增長在新財年4月至6月間實施,新推出的少額投資非課稅制度(NISA)已成功地將民間儲蓄轉化為投資;同時,東京證券交易所在改善股東權益報酬方面也取得了進展;4月份的出口數據受益於美國和中國這兩大貿易夥伴的強勁需求,連續五個月實現了增長。儘管如此,我們不禁要問,日本股市的上漲是否也像標普五百指數那樣出現了過度集中的現象?在標普五百指數中,前十大市值公司的市值占整體指數的比重持續上升,約占34%。相比之下,日本東證五百指數中前十大市值公司的市值占比增幅較小,僅約20%,這反映了日本股市的上漲是一個健康的類股和產業輪動。展望未來,東證當前本益比16.5倍(2024/05/27),相較於過去十年平均17.6倍,日本股市仍具有吸引力,仍是值得投資布局的區域。

資料來源:Nomura Asset Management

印度大選的結果將於6月4日公布,而主要民調顯示現任總理莫迪領導的印度人民黨(BJP)可能會贏得360至399個席位,這比上次大選的303個席位有所增加。 這表明印度人民黨對基礎設施發展的承諾可能獲得了選民的支持,這一領域將繼續是印度經濟議程的核心。 從2014年印度人民黨上台以來,印度的基礎設施得到了顯著的擴展和升級,特別在公路網絡、港口和物流設施方面。 這些投資有助於印度逐漸成為製造業中心,並實現了十多年的GDP強勁增長。此外,印度的物價穩定, 連續第八個月維持在印度央行目標的4%上下2個百分點的容忍區間內,通膨不再是印度央行的主要問題。在這樣的經濟和政治穩定背景下, 印度股市SENSEX的本益比為24倍(截至2024年5月23日),這比2021年2月的高點36倍要低得多,顯示出股市的估值已經更加合理。 對於穩健和積極的投資者來說,目前仍是布局印度股票型基金的時機,把握印度選後以及長期的增長潛力。

IMF在2024年4月的預測中,維持中國全年GDP成長率將維持在4.6%;總體來看,中國經濟在第一季度”數字上”看起來表現出穩定增長,然後不到一個月時間,中國發行1兆元特別國債,多個二線城市取消實施多年的限購政策,甚至北京也放鬆了實施13年的部分限制,更為激進的是杭州臨安區宣佈政府直接開始進場購買庫存房產;中國政府終於間接承認,先前房產開發商的接連破產的確影響甚鉅;再者,美財長葉倫呼籲以戰略性方式應對中國「產能過剩」的狀況來看,中國在美中貿易戰槍口上,中國的內部需求仍是欲振乏力,亟需政府大力支持下才不至創下更大的混亂。

展望未來,年底的美國總統大選即將到來,美中貿易戰仍會是選戰重點,不論是實質上或是選舉口水(例如總統拜登近期將對中國電動車課徵100%的關稅,其實質上影響僅為鳳毛麟角),波動度只會增加不會減少;我們建議,積極的投資人可以擇優/擇時布局。

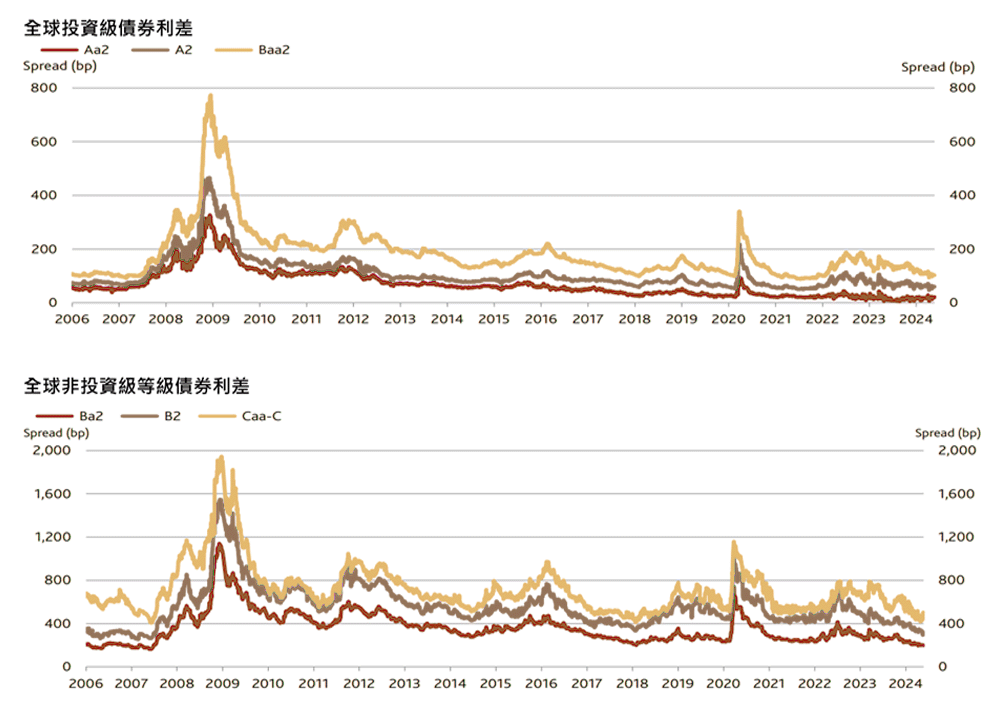

在美歐主要經濟體通膨逐步受控的背景下,經濟的平穩降落似乎已成為定局。這一趨勢在信用市場上表現為:低的債券違約率和收窄的信用利差。然而,隨著聯準會推遲降息的步伐,新興市場債券在美元強勢的影響下相對承壓。對於追求安全和穩定回報的投資者,建議將美國投資級債券或複合式債券基金作為投資組合的核心,這不僅能降低整體波動,還可能因降息而獲得資本增值的機會。至於那些尋求更高回報並願意承擔相應風險的積極投資者,高收益債券和新興市場債券仍是不錯的選擇;特別要注意的是,建議投資以強勢貨幣美元計價的新興市場債券,以減少不必要的匯率波動風險。

資料來源: Moody's 2004/05/23

| 投資屬性 | 基金配置 | 基金名稱 |

| 積極型 | 母基金 | 0256歐義銳榮歐洲非投資等級債券基金 RU2 |

| 子基金 | 6500安聯AI人工智慧基金-AT累積類股(美元) | |

| 子基金 | 9661摩根美國科技基金-JPM美國科技(美元)-A股(累計) | |

| 穩健型 | 母基金 | 7253富蘭克林坦伯頓全球投資系列穩定月收益基金美元A(acc) (本基金有相當比重投資於非投資等級之高風險債券且基金之配息來源可能為本金) |

| 子基金 | 6610安聯網路資安趨勢基金 AT 累積類股 (美元) | |

| 子基金 | 8039法盛盧米斯賽勒斯美國成長股票基金R/A USD | |

| 保守型 | 母基金 | 9251尚渤投資等級債券基金-A累積型 |

| 子基金 | 7248富蘭克林坦伯頓全球投資系列-科技基金美元A(acc)股(本基金之配息來源可能為本金) | |

| 子基金 | 7209富蘭克林坦伯頓全球投資系列全球氣候變遷基金美元避險A(acc)-H1 |

資料來源: 中租投顧整理,看法適用期間: 即日起至2024/6/30

| 投資屬性 | 基金配置 | 基金名稱 |

| 積極型 | 母基金 | 24022富邦AI智能新趨勢多重基金 A (新臺幣) (本基金有相當比重投資於非投資等級之高風險債券) |

| 子基金 | 32013野村高科技基金 | |

| 子基金 | 22004復華高成長基金 | |

| 穩健型 | 母基金 | 26006摩根平衡基金(新台幣) (本基金有相當比重投資於非投資等級之高風險債券) |

| 子基金 | 22002安聯台灣科技基金 | |

| 子基金 | 25020富蘭克林華美高科技基金 | |

| 保守型 | 母基金 | 22042安聯收益成長多重資產基金-A類型-新臺幣 (本基金有相當比重投資於非投資等級之高風險債券) |

| 子基金 | 34017第一金全球 eSports 電競基金 新臺幣 | |

| 子基金 | 11046國泰台灣高股息基金 |

資料來源: 中租投顧整理,看法適用期間: 即日起至2024/6/30

| 投資屬性 | 基金配置 | 基金名稱 |

| 積極型 | 母基金 | 12020中國信託科技趨勢多重資產基金A類型(美元) (本基金有相當比重投資於非投資等級之高風險債券) |

| 子基金 | 12017中國信託越南機會基金 (美元) | |

| 穩健型 | 母基金 | 34003第一金美國100大企業債券基金 累積 (美元) (本基金有相當比重投資於非投資等級之高風險債券) |

| 子基金 | 34015第一金全球水電瓦斯及基礎建設收益基金 累積 (美元) | |

| 保守型 | 母基金 | 22052安聯美國短年期非投資等級債券證券投資信託基金 A類型 (美元) (本基金主要係投資於非投資等級之高風險債券) |

| 子基金 | 54014貝萊德環球動態趨勢多元資產組合基金A累積(美元) |

資料來源: 中租投顧整理,看法適用期間: 即日起至2024/6/30

*績效模擬查看方式:

資料來源: 中租投顧整理,看法適用期間: 即日起至2024/6/30

| 產類別 | 資產分類 | 基金名稱 | 風險等級 |

| 股票型 | 全球股票 | 7209富蘭克林坦伯頓全球氣候變遷基金美元避險A(acc)股-H1 | RR3 |

| 科技產業 | 9661摩根美國科技基金-JPM美國科技(美元)-A股(累計) | RR4 | |

| 日本 | 9618摩根日本股票基金-JPM日本股票(美元對沖)-A股(累計) | RR4 | |

| 新興市場股 | 12016中國信託越南機會基金 (新台幣) | RR5 | |

| 台股基金 | 25020富蘭克林華美高科技基金 | RR5 | |

| 平衡型 | 全球平衡型 | 6604安聯智慧城市收益基金-AMg穩定月收總收益類股(美元) (本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金) | RR3 |

| 複合債 | 6010聯博-美國收益基金 AA 穩定月配 美元 (本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金) | RR3 | |

| 債券型 | 企業債 | 34004第一金美國100大企業債券證券投資信託基金 配息 (美元) | RR3 |

| 非投資等級債 | 8811資本集團全球機會非投資等級債券基金(盧森堡) Bfdm (美元) (本基金之配息來源可能為本金) | RR3 |

資料來源: 中租投顧整理,看法適用期間: 即日起至2024/6/30

| 產類別 | 資產分類 | 基金名稱 | 風險等級 |

| 股票型 | 全球股票 | 4608PGIM JENNISON全球股票機會基金T級別美元累積型 | RR4 |

| 科技產業 | 7248富蘭克林坦伯頓全球投資系列-科技基金美元A(acc)股(本基金之配息來源可能為本金) | RR4 | |

| 新興市場 | 16024群益印度中小基金 人民幣 | RR5 | |

| 台灣 | 22002安聯台灣科技基金 | RR5 | |

| 多重資產 | 美國多重資產 | 54538凱基未來世代關鍵收息多重資產基金 B月配 (新臺幣) (本基金之配息來源可能為本金) | RR3 |

| 債券型 | 複合債 | 8042法盛─盧米斯賽勒斯債券基金R/DG 美元級別 (本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金) (原名為:Natixis International Funds (Dublin) I Plc) | RR2 |

| 投資等級債 | 4905高盛投資級公司債基金X股美元(月配息) (本基金之配息來源可能為本金) | RR2 | |

| 非投資等級債 | 0256歐義銳榮歐洲非投資等級債券基金 RU2 | RR3 |

資料來源: 中租投顧整理,看法適用期間: 即日起至2024/6/30

| 產類別 | 資產分類 | 基金名稱 | 風險等級 |

| 股票型 | 全球 | 3962百達-Quest全球永續股票 -R美元 | RR3 |

| 科技產業 | 3966百達-機器人科技-R美元 | RR4 | |

| 全球高股息 | 26047摩根環球股票收益基金 月配息 新臺幣 (本基金之配息來源可能為本金) | RR4 | |

| 美國股票 | 8039法盛盧米斯賽勒斯美國成長股票基金-R/A美元級別 | RR4 | |

| 新興市場 | 7247富蘭克林坦伯頓全球投資系列-印度基金美元A(acc)股 | RR3 | |

| 台股基金 | 34044第一金小型精選基金 | RR4 | |

| 多重資產 | 全球多重資產 | 12019中國信託科技趨勢多重資產基金B類型(新台幣) | RR3 |

| 債券型 | 複合債 | 7319富蘭克林坦伯頓精選收益基金美元A穩定月配股 (本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金) | RR2 |

| 投資等級債 | 9252尚渤投資等級債券基金-A配息型 | RR2 | |

| 非投資等級債 | 6541安聯美元短年期非投資等級債券基金-AMg穩定月收總收益類股(美元) (本基金主要投資於符合美國Rule 144A規定之私募性質債券且配息來源可能為本金) | RR3 |

資料來源: 中租投顧整理,看法適用期間: 即日起至2024/6/30

註: 基金風險報酬等級分類是依基金類型、投資區域或主要投資標的/產業,由低至高,區分為「RR1、RR2、RR3、RR4、RR5」五個風險報酬等級,各種風險報酬等級RR值係計算過去5年基金淨值波動度標準差,以標準差區間予以分類等級。基金風險報酬等級是基於一般市場狀況反映市場價格波動風險,無法涵蓋所有風險(如:基金計價幣別匯率風險、投資標的產業風險、信用風險、利率風險、流動性風險等),不宜作為投資唯一依據,投資人仍應注意所投資基金個別的風險。各基金其他主要風險(如信用風險、流動性風險…等)請詳閱公開說明書。

本文提及個股、行業及占比僅為說明之用,不代表基金之必然投資,亦不代表任何金融商品的推介或建議,無特定推薦之意圖。投資人申購本基金係持有基金受益憑證,而非本文提及之投資資產或標的。